公認会計士・税理士のお仕事をしていると必ず「節税」に関する質問をいただきます。

特に会社の節税に関しては経営者ごとに様々な意見を持っており、

- とにかく法人税を払わないようにする方法を知りたい

- 法人税を払うくらいなら、自動車など資産になるものを買った方が良いでしょ

- 法人税を払うくらいなら役員報酬を増やそう

上記のように、節税に関しては様々な意見が飛び交います。

では税理士・公認会計士目線だと法人税はどのように捉えているのでしょうか。今回は経営者になったら必ず気にするであろう「節税との向き合い方」について解説していきます。

節税の前に会社経営の大前提を整理しましょう

節税について解説する前に、会社経営の大前提を整理していきたいと思います。なぜならこの前提が合わないと節税する意味も変わってしまいますので。

では会社経営の目的は何でしょう?

例えば京セラの創業者である稲盛和夫氏は、、

「『全従業員の物心両面の幸福を追求すると同時に、人類、社会の進歩発展に貢献すること』これ以外に、企業の目的はないと、私は思っています」

(稲盛和夫/『心を高める、経営を伸ばす』PHP文庫より)

と言及しております。このように経営者は崇高なビジョンを掲げ、日々邁進されていることかと思います。しかしビジョン達成の確率を上げるために欠かせない経営指標があります。

それは「現預金」です。

確かに会社経営は崇高なビジョンは必要不可欠ですが、「会社を存続し、発展させ続けるか」という観点で会社経営を考えると、まず重要になるのは「現預金」をいかに増やし、いかに蓄えられるか、かと思っております。

ですのでこの記事では、節税の目的 = 手許現金を増やして会社の存続率を上げる手段である、として論展開させていただきます。

法人税の負担を軽くしようとする試み = 「節税」

会社の存続率を高める「手許現金」を増やす手段は下記の2通りあると言われております。

- 経営資源を最適に投資し、収益を上げる。(現預金を増やす手段)

- 経営資源を無駄遣いしないよう、費用を抑える。(現預金を守る手段)

そのうち節税は後者の「現預金」を守るための手段の一つです。

そして改めて節税とは何かを一言で整理すると「税法の範囲内で法人税の負担を軽くしようとする試み」のことを指します。そのため、経営者の方は少しでも負担を軽くするために節税しようと尽力するのです。

また若干本題から逸れますが、「脱税」は「税法から外れた方法で、法人税の負担を免れる行為」のことを指します。目的は現預金を守ることであるのですが、具体的には下記のような対策のことです。

- 売上の過少計上

- 架空の経費を計上する

- 実態の無い会社との取引をでっち上げる

脱税が見つかった場合は追徴課税の発生・刑事罰が課されることがあるため、絶対にやめましょう。

このように節税は一見すると、法人税として国に取られる額が減り、会社にとって良いことのようにも見えますが、実は節税には落とし穴があります。では節税のどこに落とし穴があるのでしょうか。具体例を交えて解説していきます。

節税対策ならではの落とし穴

具体例をお話しする前に、やってはいけない節税の結論をお伝えします。それは「現預金が残らない節税」です。その観点を念頭に置きつつ、具体例を見ていきましょう。

生命保険等に経費で加入して費用を多く計上し法人税の支払額を減らす

節税でよくある手法が、「生命保険を経費で加入して法人税の支払額を減らす」という手法です。一見すると良い節税対策のように見えますが、どこが落とし穴なのでしょうか。

その落とし穴とは、保険に加入して保険料を費用処理すれば法人税は確かに減るが、保険料の支払により現金支出が発生するため、トータルでの現金支出が増えることです。

この時に論点として上がるのが、支払った保険料と解約時に返される返戻金との差額、つまり実質的保険料が、仮に節税をしなかったときの法人税と同額であるとした場合、どちらの方が会社にとって利益があるだろうか?という視点です。

確かに保険に加入して保険料を費用処理すれば、「保険料の金額×法人税率」分だけ法人税はかかりません。しかし、会社は保険加入により、余計に「保険料の金額×(1-法人税率) 」だけの現金支出が発生してしまいます。

具体例として、以下のパターンで説明すると、節税商品活用ありのケースの方が、法人税額は節税商品の影響で「20×30%=6」だけ低い金額になっておりますが、そのために現金支出は「29-15=14」、つまり「節税商品20×(1-30%)=14」だけ余計に税金が発生しております。

因みに2017年以降、生命保険の返戻率は下がっており、さらに法人税率も下がっているので、実質的保険料は大きく、逆に法人税は小さくなる傾向にあります。従って実質的保険料の方が少なくなるから法人税を払うより得、という状況はあまりございません。

法人税を払うくらいなら役員報酬を増やす

もう一つの具体例は、「法人税を払うくらいなら役員報酬を増やす」という節税方法です。役員報酬の節税方法は中小企業ではよく見られる方法ですが、こちらも落とし穴があります。

先に結論からお伝えすると、法人税よりも役員報酬として個人が負担する税金の方が高いケースが多いため、です。

現在では優良企業を国内に誘致するためや、国内の企業を税率が低い国へ移転させないために法人税は下がっている傾向にあります。

引用:税務省,法人課税に関する基本的な資料

ただ一方で、法人税率が下がった分税収を補うのが、個人に係る所得税や消費税等です。

役員報酬が増額すると、原則的に所得税及び社会保険料が増加することになります。

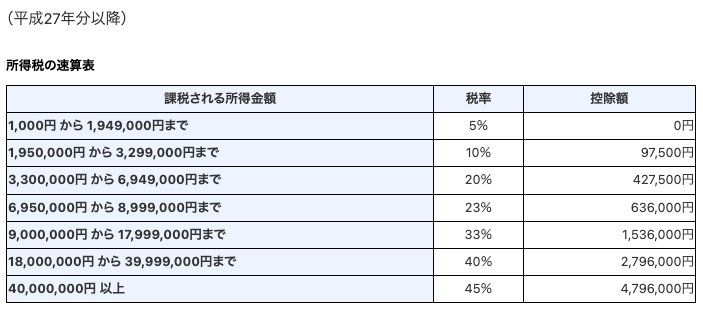

所得税は累進課税になるため、役員報酬が上がれば上がるほど、税率が高くなります。

引用:国税庁,所得税の税率

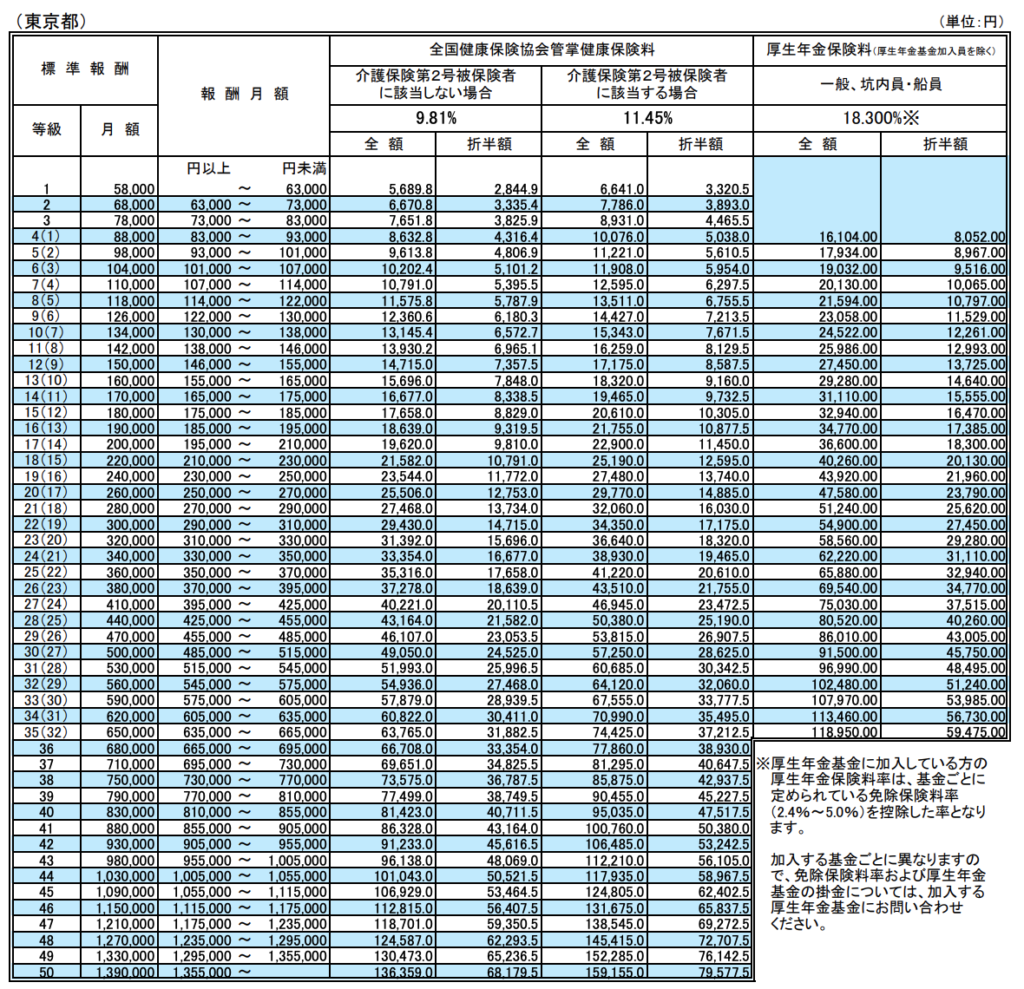

また、社会保険料は報酬月額に応じて負担額が増加します。例えば、東京都の場合だと標準報酬月額の金額に応じて、以下のように保険料負担が生じます。

引用:全国健康保険協会,令和4年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表

つまり、役員報酬を増やして節税しようとしても、所得税、社会保険料、住民税等を加味して考えると得策にはならないのです。

現預金を無駄に減らしてしまう節税はやってはいけない

前述では節税の落とし穴についてまとめましたが、節税の落とし穴には共通点があります。

それは『税金を減らそうとするあまり現預金を無駄に減らしてしまうこと』です

一番最初に話が戻りますが、会社を存続させるには「現預金を増やす」か「現預金を守る」かの2択です。ただ会社運営という側面で考えると、現預金を増やす方法を考える方が、当然会社の成長速度が上がります。

では、なぜ手元現金を守ることが先行する節税はいけないのでしょうか。それは「節税といえども取引が発生しており、先に現預金が減ってしまうから」です。

少々専門的な形で損益計算書ベースで考えると、税金を減らそうとするために「当期純利益」を減らし、「費用」を増やしている状態です。費用を増やすということは、結果的にその1つ1つの取引で現金支出が発生するため、もちろん現金が減っていきます。

そのため、現預金がなくなるということは事業資金も減る、ということに直結します。

特に大きな商談などは支払いまでの期間が長いものが多く、現預金がないと、期日までに入ってきた案件を断らなければならなくなってしまうことも有り得るでしょう。特に創業期は少しでも失注リスクを減らしたいため、現預金が減ってしまうことは、会社の存続率を高める上でかなり重要です。

このように、利益を守ろうとして節税したのにも関わらず、現預金を減らしてしまい、失注・倒産してしまったら本末転倒です。

収益を増やすためには節税ではなく投資

節税は「必要な法人税を払わないために支出する節税ではなく、余った利益分から事業投資を行い節税すること」が効果的です。

誤解を恐れずに言うと「法人税を払うことは悪」では全くないのです。むしろ節税に躍起になると、費用が増えているので当然利益率は下がりますし、その結果、銀行融資が通りづらくなるなどのデメリットが生じてしまいます。

次の章で、手許現金を増やす手法として利益を稼ぐ事以外に利用される「銀行融資と法人税の向き合い方」について解説していきます。

企業が銀行から融資を受ける目的、銀行が融資する目的

企業が銀行から融資を受ける目的、銀行が法人に融資する目的は、以下の2点です。

- 法人が銀行から融資を受ける目的:「運転資本」を確保するため

- 銀行が法人に融資する目的:「利息」を稼ぐため

そもそも銀行は金貸し業者です。そして仕事である以上、銀行側も利益を出したいと考えています。つまり銀行側の心理として、しっかりと利息も含めて貸した金を返してくれそうな会社に融資をしたいと考えます。

では銀行はどんな会社を利息も含めて返してくれそうだと感じるのか?

銀行が真っ先に見るのは以下の2点です。

- 損益計算書の当期純利益が継続してプラスであるなど、継続して利益を出しているか

- 貸借対照表の純資産がプラスになっているなど、財務健全性に優れているか

損益計算書の当期純利益がプラスであるということは、その会社の直近の業績が良いことを表しており、貸借対照表の純資産合計がプラスであるなどの要素は、財務的健全性、つまり借金の返済能力があることを表しています。銀行が融資の審査のタイミングで最も重要視するのがこの点です。

節税は、当期純利益を小さくするため、融資を受けづらくなる可能性が生じる

お話を節税に戻します。前述したように、節税に躍起になることで、当期純利益を小さくしようとする試みは、銀行側の融資リスクを上げるため、手許現金を増やす試みとは全く噛み合っていないことがわかるかと思います。

更に、法人税を無理に減らさずに支払っておくと、法人税を支払う会社 = 利益の出ている会社 として見られるので、銀行からの評価は当然高くなり、融資を受けやすくなります。

また、損益計算書の当期純利益や貸借対照表の純資産合計以外に、銀行の信用を底上げするポイントとしては、「まず借りておく」と言うものがあります。一見矛盾していますが、他の銀行からでもお金を借りておくことによって、その会社は「銀行から貸しても良いとお墨付きを受けた会社」になるので積極的に借りた方が手許現金が増えるので、賢明な判断と言えます。

先述の通り、銀行は業績の良い会社にお金を貸したいと考えるので、赤字が出てマズいと思ってからでは借りられないということになりかねません。「銀行は雨の日に傘を取り上げ、晴れの日に傘を貸す」なんていわれるのはこのことです。借りられるうちに借りておく、もっと言うなら、来期赤字が出そうなら当期中に借りておいた方が賢明です。

また、ここで「粉食決算」についても触れておきましょう。

「粉飾決算」とは、「実態無く利益を水増す行為」のことを指します。具体的に以下のような行為が粉飾決算に該当します。

- 売上の架空計上

- 在庫の過大計上

- 売上や原価の前倒し、先送り

- 減価償却費をしない

たしかに、会社を守るために現預金を蓄えることは重要ですが、「金を借りるために利益を水増せばいいんじゃないか?」と考えてしまう会社が稀にあります。

(神宮司実玲、伊藤和也/朝日新聞デジタルより)

上記は脱税とは逆に利益を水増した事例です。「粉飾決算」で融資を受けた場合は詐欺行為として逮捕される場合もあるため、留意が必要です。

まとめ:「余った利益分の法人税」を払わないために投資する節税が効果的、そうすると資金繰りが結果として良くなる

以上、税理士・公認会計士目線で節税について解説させていただきました。これまでのお話をまとめると、、

- 「法人税を支払わないための節税」は手前のキャッシュが減るし、財務諸表の見え方(当期純利益低下等)として良くないため、手許現金を増やすことには繋がらない。

- 「法人税を支払わないための節税」をするくらいなのであれば節税をやめて、財務諸表を綺麗にして、銀行から融資を受け、手許現金を増やした方が賢明。

- そのため、余った利益分から事業投資として節税することが最も効果的。

という結論に至ります。

改めて言及しますが、会社を存続させるためには「手許現金」をいかに増やし、いかに蓄えられるか、が重要です。そのために様々な節税対策がなされていますが、小手先の節税対策に惑わされず、会社の信頼を上げて「手許現金」を増やすことを推奨します。

しかし、こういった税金管理や財務諸表の管理などを常にチェックするのは非常に大変ですよね、、当事務所では会計・税務処理だけに止まらず、システム監査技術者の資格を有している専門家がいることから、業務プロセス改善・システム導入・IPO支援に強みを持っています。

長期的に会社を存続させるには盤石な会計・ファイナンス体制は不可欠です。予実管理・資金管理体制が強い会社を早めに構築したいと願う会社様はぜひお問合せください。